滑点

滑点,是指交易时下单价和实际成交价之间的差价。滑点有正偏移和负偏移,正偏移相比期望价格不利,负偏移则比期望价格有利。

比如计划以2560元价格买入10手甲醇,但最终成交均价可能是2562元,这就是不利的正偏移滑点;如果最终以2558元买到,则是更有利的负偏移滑点。

有人也许会问,我用限价单挂单,价格到了才成交,怎么会有滑点?即使有滑点,也只会是更有利的负偏移。

我们举个简单例子。当我准备下单时,一定是有了某种进出场理由,准备在某个点位操作。正常情况下单子发出去等成交就行了,但行情并不总是允许我们等。

进场时,如果行情朝我们预期的方向快速推进,“追还是不追”就必须立刻做出判断。片刻的迟疑可能就错失好价,进而影响接下的操作。所以,本来2560的价格,为了追价可能要报2562甚至更高的价格保证成交。

而如果是止损的情况下,会更加危险。准备止损时价格已经继续往不利方向变动,此时必须多加几跳甚至直接使用市价单保证顺利平仓。那么在盘口出现价格断层或跳空情况下,可能造成很大滑点。

期货交易中滑点很常见,甚至是无法避免的。一般其产生的原因如下:

网络延迟

对行情端来说,交易者在终端软件上看到的合约最新价格与交易所最新成交的价格未必是一致的。行情从交易所传输到交易终端,两者之间存在微小的网络延迟,这与距离、服务器、交易者网络状态、客户端软件等诸多因素有关。

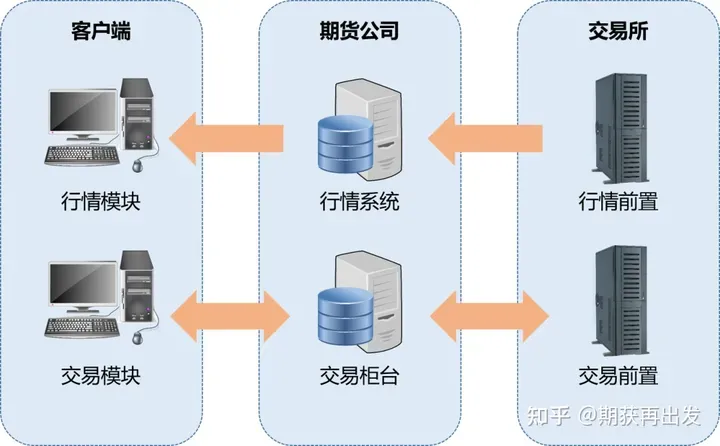

对交易端来说,依据国内监管要求,客户无法直连交易所,中间必须经过期货公司(Broker)的系统,这就是所谓的柜台。期货公司会有多套柜台系统,一般又分为主席和次席。例如常见的CTP就是上期所子公司上期技术开发的一套交易系统。

主席功能全面,支持下单、结算、出入金等,追求高吞吐量和稳定性;次席只用于下单及撤单,所以一般认为次席速度会更快一些。而无论主席和次席,交易者的下单指令发送到期货公司柜台→再发送到交易所→在交易所成交,这个传输的过程中,也同样会存在微小的网络延迟。

这些网络延迟一般情况下几乎难以察觉,但是在行情波动较大、高频交易等特殊情况下,可能造成交易滑点。

流动性和盘口冲击

对于次主力或其他不活跃合约,流动性不足的情况下往往会出现买一卖一相差几跳甚至更多的情况。这时候要促成交易就不得不接受滑点的产生。

还有一种情况,如果你的资金量较大,一次下单手数较多,可能会对盘口造成冲击。为了满足单量不得不吃掉买二卖二、买三卖三……这也会产生滑点。

追价

这就是上面的例子中所说的,因为出现了进出场信号,为了保证交易策略的执行,主动添加正偏移追求快速成交。这种情况非常常见,基本上交易软件都会有添加委托偏移或超价的选项,属于主动承担滑点。

下单方式

不同下单方式也可能造成滑点出现。比如反手下单,因为要先平后开,两个操作存在时间差,而行情在不断变动,可能产生较大滑点。一般日内或者高频交易要尽量避免反手操作。

还有做套利的时候,为了防止“单腿”情况出现,主动单优先成交后,被动单一般要加正偏移保证成交,避免风险敞口。

应对方法:

网络延迟对一般交易者影响很小。而做高频或量化交易时,对交易设备、地理位置、网络专线会有较高要求。一些高端的交易者甚至会自购设备,自行调试后,租用期货公司在交易所的机柜进行交易。

对盘口流动性问题,如果单量较大,可采用算法拆单,将大单分成小单,设定一定时间内分散下单。现在普通交易者也可以选择程序化软件进行算法交易。

而对于追价等情况,滑点本就无法避免,这是为了追求利润或减小亏损必须付出的代价。我们能够做的只有不断打磨交易技术,获取超额收益,覆盖这部分成本。