期权策略(一)

1、Long Call(买入看涨期权)

行情判断:看涨或强烈看涨

一般来讲,看涨期权“价外”(out-of-the-money)的程度越高,策略的看涨程度越高,因为标的需要更大的涨幅才能让期权达到盈亏平衡点。

最大利润:无限

最大亏损:有限(权利金)

到期时可获利润(假设价格高于盈亏平衡点):股价 - 执行价格 - 权利金

盈亏平衡点:执行价格 + 权利金

这是期权到期时的盈亏平衡点,然而在到期之前,由于合约的市价中还包含剩余的时间价值,盈亏平衡点可能发生在低一些的标的价位。

波动率的影响:波动率上升为正面,下降为负面。

波动率对期权价格的影响发生在时间价值的那一部分。

时间衰减:负面影响

期权价格的时间价值部分通常会随着时间流逝而下降或衰减(time decay)。随着合约接近到期日,时间价值会加速衰减。

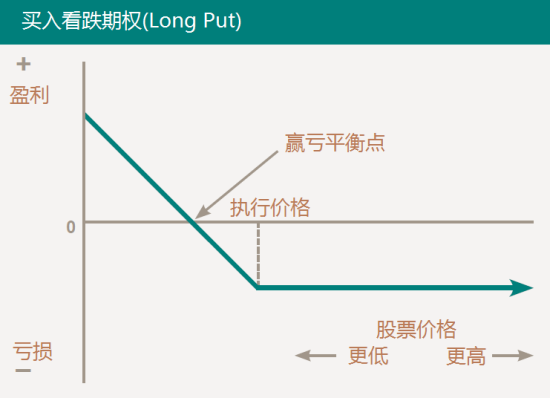

2、Long Put(买入看跌期权)

行情判断:看跌

一般来讲,期权“价外”的程度越高,策略的看空性就越强,因为标的股票价格需要下跌更大幅度才能让期权达到盈亏平衡点。

最大利润:相当大

最大亏损:有限(权利金)

到期时可获利润(假设股价低于盈亏平衡点):执行价格 - 股价 - 期权费

盈亏平衡点:执行价格 - 期权费

不过,在到期之前,如果合约的市场价格仍包含较多的时间价值,盈亏平衡点可以发生在较高的股价位置。

波动率的影响:波动率上升为正面,下降为负面。

波动率对期权价格的影响发生在时间价值的那一部分。

时间衰减:负面影响

期权价格的时间价值部分通常会随着时间流逝而下降或衰减。随着合约接近到期日,时间价值会加速衰减。相比看涨期权,看跌期权的时间衰减会略微慢一点。

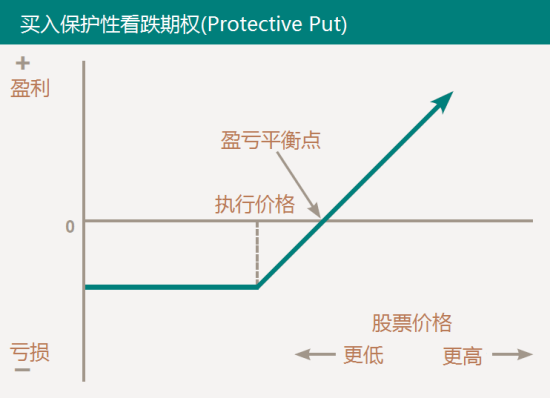

3、Protective Put(买入保护性看跌期权)

行情判断:看涨

采取保护性看跌期权策略的投资者持有先前买入的标的股票,通常股票已经有浮赢。他可能担心近期出现未知的下跌风险,希望保护已经获得的浮赢。

买入看跌期权同时持有标的股票是一种方向性的看涨策略。

无论标的股票在期权期限内下跌多少,看跌期权都可以保证投资者能够在期权执行价格卖出他的股票。

最大利润:无限

最大亏损:有限(执行价格 - 股票买入价格 + 期权费)

到期时可获利润:标的股票从买入起升值幅度 - 期权费

盈亏平衡点:股票买入价格 + 期权费

波动率的影响:波动率上升为正面,下降为负面。

波动率对期权价格的影响发生在时间价值的那一部分。

时间衰减:负面影响

期权价格的时间价值部分通常会随着时间流逝而下降或衰减。随着合约接近到期日,时间价值会加速衰减。相比看涨期权,看跌期权的时间衰减会略微慢一点。

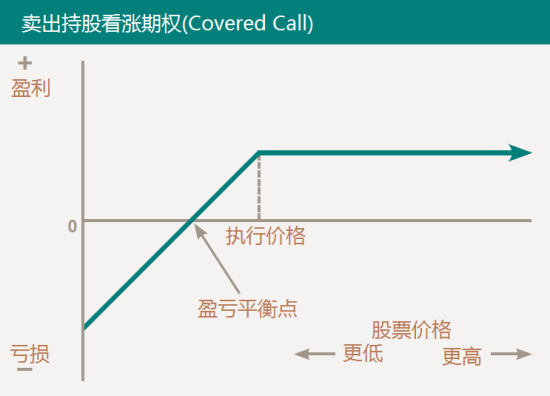

4、Covered Call(卖出持股看涨期权)

行情判断:对标的股票中性或看涨

卖出持股看涨期权这种策略可以在任何市况中采用,但最经常使用的情况是投资者依然看好标的股票、但感觉在期权到期之前市场可能进入小幅震荡行情。所以投资者希望产生额外的收入,或者对标的股票价值的下跌提供有限的保护(仅限于卖出看涨期权获得的权利金)。

最大利润:有限

最大亏损:很大

到期执行可获利润:所获期权费 + 执行价格与股票买入价格的差值

到期不执行可获利润:股票升值 +所获期权费

如果所持标的股票的价格位于或高于看涨期权的执行价格,投资者可获得最大的利润。这种策略真正的风险来自于标的股票的价格。如果在期权到期时,股价继续下跌,这一损失可能会非常大,计算方法是用股票最初的买入价格减去当前市价,再减去卖出看涨期权所获得的期权费。

盈亏平衡点:股票买入价格 - 获得的期权费

波动率的影响:波动率上升为负面,下降为正面

时间衰减:正面影响

随着时间流逝,期权价格中的时间价值部分会逐步下降,这对于持有期权空头的投资者是有利的。

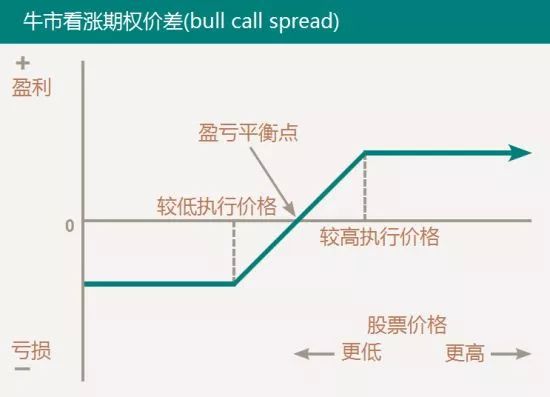

5、Bull Call Spread(牛市看涨期权价差)

行情判断:温和看涨到看涨

牛市看涨期权价差是买入某一标的股票的看涨期权,同时卖出同一标的股票、同一到期月份、执行价更高的看涨期权。

这种价差有时候被广义地归为垂直价差。垂直价差是指同一标的股票同一到期时间但不同执行价格的期权价差,可以通过看涨和看跌期权来构成,可以基于看涨策略也可以基于看跌策略。

买入较低执行价格看涨期权的费用可以部分被卖出较高执行价格看涨期权所获得的费用所抵消。因此,投资者对看涨期权的投资,以及损失所支付全部期权费的风险,被降低或者说对冲了。另一方面,执行价格较低的看涨期权多头也限制和对冲了卖出较高执行价格期权的金融风险。如果投资者被要求执行所卖出的看涨期权、以执行价格卖出相应数量的标的股份,那么这些股份可以通过执行较低执行价格的看涨期权以既定价格买入。

牛市看涨期权价差可以被认为是一种双重对冲策略。

通常在温和看涨的市场环境中采用牛市看涨期权价差策略,希望能够从标的股票价格的小幅上涨中获利。

另外,如果投资者认为单独买入和持有看涨期权的成本太高,或者对于自己看涨市场的观点不太确定,使用这种价差还可以降低风险。

如果投资者对股票强烈看涨,那么直接买一份简单的看涨期权通常可以获得更大利润。

最大利润:有限

最大亏损:有限(净支付的费用)

盈亏平衡点:买入期权的执行价格 + 净支付的费用

波动率的影响:不确定

标的股票波动率升降对这一策略的净效应比较复杂,要看做多和做空的期权是价内还是价外,以及距离到期还剩余多少时间。

时间衰减:不确定

如果股价位于两个执行价格之间,时间衰减的影响非常小,如果股价更接近较低的执行价格,那么更快的时间衰减通常会导致损失增加,如果接近较高执行价格则会导致利润增加。

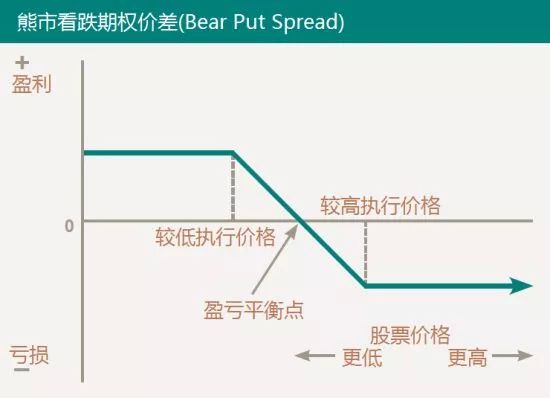

6、Bear Put Spread(熊市看跌期权价差)

行情判断:温和看跌到看跌

熊市看跌期权价差策略是买入某一个标的股票的看跌期权,同时卖出一份同一标的股票、同一到期月份、执行价格更低的看跌期权。

买入较高执行价格看跌期权的费用可以部分被卖出较低执行价格看跌期权所获得的费用所抵消。因此,投资者对看跌期权的投资,以及损失所支付全部期权费的风险,被降低或者说对冲了。另一方面,执行价格较高的看跌期权多头也限制和对冲了卖出较低执行价格期权的金融风险。如果投资者被要求执行所卖出的看跌期权、以执行价格买入相应数量的标的股份,那么这些股份可以通过执行较高执行价格的看跌期权以既定价格卖出。

熊市看跌期权价差可以被认为是一种双重对冲策略。

通常在温和看跌的市场环境中采用熊市看跌期权价差策略,希望能够从标的股票价格的小幅下跌中获利。

另外,如果投资者认为单独买入和持有看跌期权的成本太高,或者对于自己看跌市场的观点不太确定,使用这种价差还可以降低风险。

如果投资者对股票强烈看跌,那么直接买一份简单的看跌期权通常可以获得更大利润。

最大利润:有限

最大亏损:有限(净支付的费用)

盈亏平衡点:买入期权的执行价格 - 净支付的费用

波动率的影响:不确定

标的股票波动率升降对这一策略的净效应比较复杂,要看做多和做空的期权是价内还是价外,以及距离到期还剩余多少时间。

时间衰减:不确定

如果股价位于两个执行价格之间,时间衰减的影响非常校如果股价更接近较高的执行价格,那么更快的时间衰减通常会导致损失增加,如果接近较低执行价格则会导致利润增加。